Dès votre début d’activité professionnelle, vous avez commencé à acquérir des droits. Ces droits sont sous différentes formes : Points, Trimestres, Majorations, Réversion, …

C’est un patrimoine qui est long à mettre en place, qui est souvent le fruit d’investissement importants. Ce patrimoine « dormant » doit s’entretenir, être surveillé, et surtout bien identifié. Ce n’est pas à 5 ans de la retraite que l’on pourra en modifier les contours de manière importante.

C’est un patrimoine qui est long à mettre en place, qui est souvent le fruit d’investissement importants. Ce patrimoine « dormant » doit s’entretenir, être surveillé, et surtout bien identifié. Ce n’est pas à 5 ans de la retraite que l’on pourra en modifier les contours de manière importante.

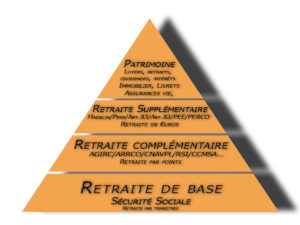

Il existe différentes façons de se constituer une retraite. La répartition et la capitalisation. Ayez un regard sur les deux. La diversification de ses dépenses de retraite permet une meilleure garantie de rendement.

Les régimes obligatoires sont une base de vos différents revenus de remplacement. Bien choisir son statut peut influencer le rendement de ces revenus. Une profession libérale n’aura pas les mêmes rentes qu’un salarié, un artisan ou un fonctionnaire. Les cotisations seront également très différentes.

Rappel de quelques règles de base de la retraite

La France fonctionne via une retraite par répartition. Les salariés, les commerçants, les artisans, les professions libérales et autres dirigeants d’entreprise cotisent à des caisses de retraite :

- CNAV pour les salariés du secteur privé

- CNRACL pour les fonctionnaires

- RSI pour les artisans et commerçants

- MSA pour les agriculteurs

- CNAVPL Les professions libérales (CARMF pour les médecins, CIPAV pour les métiers de conseils, etc..)

Ce sont les actifs qui, en travaillant et donc en cotisant, permettent de payer les retraités (solidarité intergénérationnelle).

Au vu des textes réglementaires et des lois actuelles, vous devez avoir cotisé durant au minimum 172 trimestres. L’âge de départ légal en retraite est de 67 ans, avec une possibilité de départ en retraite dès 62 ans*

Pour vous constituer une retraite, il vous reste d’autres possibilités :

- Épargner à titre privé, afin de mettre de l’argent de côté pour la retraite.

- Investir, notamment dans l’immobilier, pour en tirer des revenus et se constituer un patrimoine.

- Capitaliser, via éventuellement la valeur de votre entreprise.

- Mettre en place des solutions de retraite complémentaire via votre entreprise.

Chacune de ces possibilités offre des avantages et des inconvénients, qu’il convient de bien prendre en compte afin de définir une stratégie viable en fonction de ses objectifs.

Un audit personnel prendra en compte tous les facteurs de réussite d’une bonne anticipation de sa retraite. Les éléments à aborder sont en fonction de chacun. En effet, un homme marié, avec 3 enfants, dont l’épouse à arrêté de travaillé pendant plusieurs années, dont lui-même à eu un parcours professionnel décousu, n’aura pas les mêmes besoins/moyens qu’un jeune créateur d’entreprise ayant une fiscalité faible et plein de projets dans la tête.

Pour rappel, la fiscalité d’un contrat ne peut être un objectif de placement, mais uniquement un avantage supplémentaire, une incitation à le réaliser.

Posez-vous les bonnes questions en remplissant ce questionnaire